概要:最近几个月来中国市场传统燃油车的量价齐跌明显刺激了电动汽车的发展,电动汽车产量呈现出芝麻开花节节高的态势。真锂研究的数据显示,2018年10月中国市场共生产电动汽车接近14万辆,其中乘用车以12.1万辆占比86.6%,而EV乘用车又以9.2万辆占比65.7%;1-10月共生产电动汽车83.2万辆,超过去年全年产量,其中乘用车以72.1万辆占比86.7%。现在来看,全年超过120万辆应该问题不大。

内容:

最近几个月来中国市场传统燃油车的量价齐跌明显刺激了电动汽车的发展,电动汽车产量呈现出芝麻开花节节高的态势。真锂研究的数据显示,2018年10月中国市场共生产电动汽车接近14万辆,其中乘用车以12.1万辆占比86.6%,而EV乘用车又以9.2万辆占比65.7%;1-10月共生产电动汽车83.2万辆,超过去年全年产量,其中乘用车以72.1万辆占比86.7%。现在来看,全年超过120万辆应该问题不大。

下面来看看10月份的装机情况。

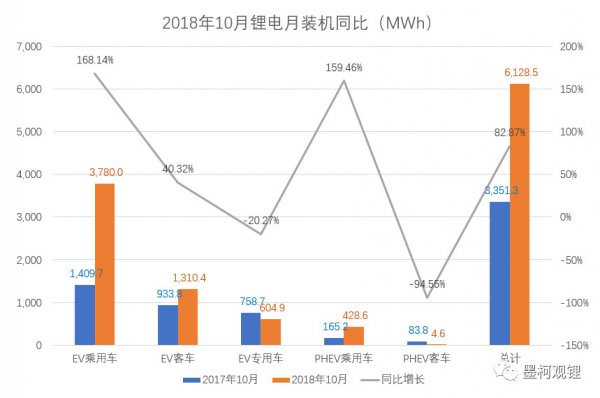

1、2018年10月锂电装机6.1GWh,同比大增82.9%,环比微增2%

真锂研究的数据显示,2018年10月中国电动汽车市场锂电总装机量达到6.1GWh,同比大增82.9%,继续保持着极为良好的发展势头。增长的主要动力来自EV乘用车,该市场月装机量达到3.78GWh,同比增长高达168.14%,是总体增幅的一倍;另外,需要提及的是,该市场装机占总装机量的比重达到61.7%,与对应的车辆产量占比差不多,意味着发展轨道的切换已基本完成,今后电动汽车产量增长与装机量增长的发展将会大致同步。

10月EV客车市场装机1.3GWh,同比增长40.32%,不到总体增幅的一半;EV专用车市场10月装机604.9MWh,甚至同比下滑20.27%,表明这两个市场依然处在深度调整期。PHEV客车市场10月装机只有4.6MWh,处于可有可无的境地。PHEV乘用车市场10月装机428.6MWh,同比增长高达159.46%,依然走势良好。

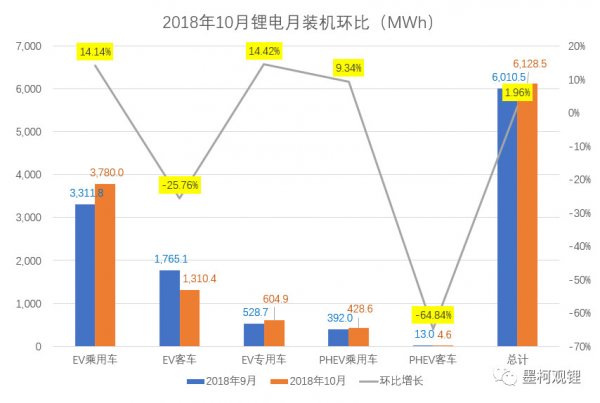

10月装机环比微增1.96%,从下图可以看到,环比增长主要来自EV乘用车市场,但增量基本上被EV客车市场下滑的量所抵消。

另外,10月锂电装机量的1.96%环比增幅显著低于电动汽车产量16.8%的环比增幅,主要原因是EV乘用车市场中的微型车开始放量,这是集团采购市场回暖的标志。上个月的装机分析中墨柯提到,这几个月电动汽车产量的快速增长,集团采购可能是最主要、最直接的推动力,会集中体现在微型纯电动乘用车、纯电动客车和纯电动专用车这3大细分市场,其中,纯电动客车市场的下滑势头会明显减缓,而另两类车辆市场则将会有明显回暖。10月产量增长最快的是EV专用车市场,生产了1.16万辆,环比增长35.6%。

从10月各类型锂电装机情况看,本年度首次出现NCA三元电池装机,不过只有7.6MWh的装机量,主要用于EV乘用车。NCM三元电池装机4.14GWh,占比67.6%;磷酸铁锂电池装机1.88GWh,占比30.7%。从比重看,三元电池装机占比继续攀升。电池路线向三元转移的趋势至少在补贴政策没有取消之前是确定性的,不可逆转的。

从应用领域看,10月三元电池4.15GWh的装机量(含NCA三元和NCM三元)中84.4%用于EV乘用车,这也占到了EV乘用车全部装机量的92.4%;EV客车领域则没有应用,这可能是路径依赖因素所致;PHEV乘用车领域本月的装机全部都是NCM三元电池。

在追逐高能量密度的大背景下,磷酸铁锂电池正在快速退出EV乘用车市场,该市场10月3.78GWh的装机量中,磷酸铁锂电池仅以276.2MWh占比7.3%。路径依赖的惯性使得EV客车市场1.31GWh的总装机量中磷酸铁锂电池占到了96%之多,如果明年的Ekg指标要求进一步提升,磷酸铁锂要达标就更困难一些,EV客车市场的痛苦指数很难降低。

有些出人意料的是10月EV专用车市场磷酸铁锂电池以349.9MWh的装机量大幅超越三元电池的217.1MWh,原因在哪里,需要进一步研究分析(可能是磷酸铁锂电池成本相对低一些的原因)。

从各形状锂电装机情况看,10月份方形电池以4.61GWh占到了75.23%,在除了PHEV客车之外的其他4个细分市场,方形电池装机量都遥遥领先于其他两类电池。软包电池以836.4MWh占比13.65%,其中76.7%用于EV乘用车。圆柱电池今年装机应用的下滑势头之快让人有些始料未及,10月份圆柱电池装机占比11.12%,1-10月汇总起来是11.8%,去年全年是26.6%。从各形状电池的装机占比来看,今年1-10月软包电池的市场份额和去年大体相当,而圆柱电池失去的市场份额基本上给了方形电池。

上表是真锂研究整理的10月装机20强统计。和以往大多数月份一样,CATL和比亚迪的装机量遥遥领先于其他厂商,二者合计市场份额一直稳定在64%上下,而且,这2家厂商的路线切换都比较成功,三元电池在各自装机量中都占据了明显多数(上表显示,10月CATL三元电池占比71.8%,比亚迪是64.7%)。国轩高科排在第三位,但基本上还是依靠磷酸铁锂打天下。比克和孚能科技全部都是三元电池,天津力神基本上都是三元电池。上述6家电池厂合计市场份额80%(三元电池和磷酸铁锂电池各自的合计市场份额也都超过了80%)。总的来看,电动汽车电池市场的寡头垄断特征在逐步强化。

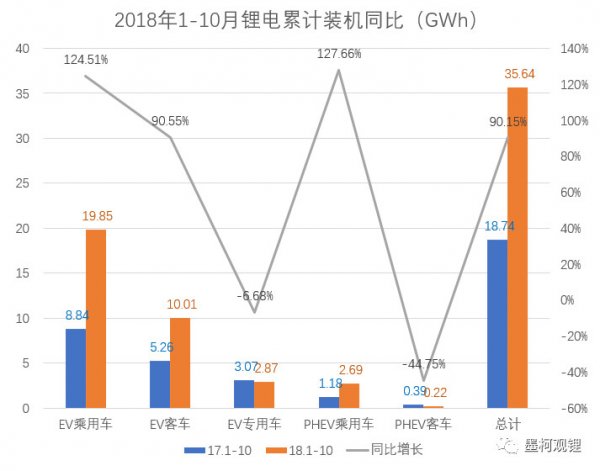

2、2018年1-10月累计装机35.64GWh,同比大增90.15%

真锂研究的数据显示,2018年前10个月中国电动汽车市场累计锂电装机35.64GWh,与去年同期的18.74GWh相比,大幅增长了16.9GWh,增幅高达90.15%。其中,增长的最主要动力是EV乘用车市场,该市场装机量同比增长了11GWh,增幅高达124.51%;EV客车市场的装机量也有明显增长,以10GWh同比增长90.55%。

从各细分市场的装机占比来看,EV客车市场占比今年前10个月是28.1%,与去年同期基本相当;EV乘用车市场今年前10个月占比55.7%,与去年同期的47.2%相比,大幅增长了8.5个百分点。对于动力电池厂商而言,EV乘用车市场显得越来越重要。

从各类型锂电累计装机来看,今年前10个月NCM三元电池以21.8GWh占比61.28%,去年同期的比重是49.7%;相对应,磷酸铁锂电池以13GWh占比36.6%,去年同期是43.2%。这几年来,磷酸铁锂电池的装机占比在持续快速下滑。

从应用领域看,磷酸铁锂电池装机增长集中在EV客车市场,今年1-10月累计装机9.6GWh,去年同期是4.8GWh;在EV乘用车市场,磷酸铁锂电池装机量与去年同期基本相当,装机占比则有大幅度下降;在PHEV乘用车市场,磷酸铁锂电池已基本退出,几乎没有装机,而去年同期还有112.3MWh。

除了磷酸铁锂和NCM三元电池之外,其他三类电池——锰酸锂(LMO)、钛酸锂(LTO)和NCA三元——今年1-10月的累计装机量较去年同期均有所下滑,占比下滑更甚。

从各形状电池装机情况来看,今年1-10月方形电池以26.79GWh的装机量占到了75.18%,这其中,超过一半用于EV乘用车市场,1/3多点用于EV客车市场。软包电池以4.63GWh占据了13%的市场份额,在各个细分市场均有应用,其中63.7%用于EV乘用车市场。圆柱电池以4.22GWh占比11.83%,只在纯电动市场有应用,其中77.3%用于EV乘用车市场。

从电池厂来看,今年前10个月CATL累计装机14.7GWh,占据了41.28%的市场份额,高居榜首,虽然CATL基本上还是方形电池,但软包电池明显开始起量。比亚迪以8.4GWh占据了23.57%的市场份额,排名第二,全部是方形电池。累计装机量超过1GWh的还有国轩高科、孚能科技、天津力神和比克,上述6家厂商合计市场份额达到80%,和10月单月情况差不多,较为稳定。

几家主要的海外电池厂除了三星SDI之外今年都有装机,但量都不大,其中LG化学实现装机38.1MWh,松下是14.8MWh,被中国企业收购的AESC是9.1MWh。这里面,LG化学和松下都在中国建有生产工厂,而AESC的中国工厂尚在规划中。三星SDI的西安工厂并未停产,依然在生产,不过产品主要供应大众海外市场。